"美国备受鼓舞"

0 浏览 ·2024-12-05

2021年,美国国会在两党的支持下通过了《企业透明法(Corporate Transparency Act)》。该法规定了新的受益所有权信息申报要求,这是美国政府意图使不法分子更难通过空壳公司或其他不透明的所有权结构隐藏其不义之财或从中获益。

受益所有权信息:指直接或间接拥有或控制申报公司的个人识别信息。

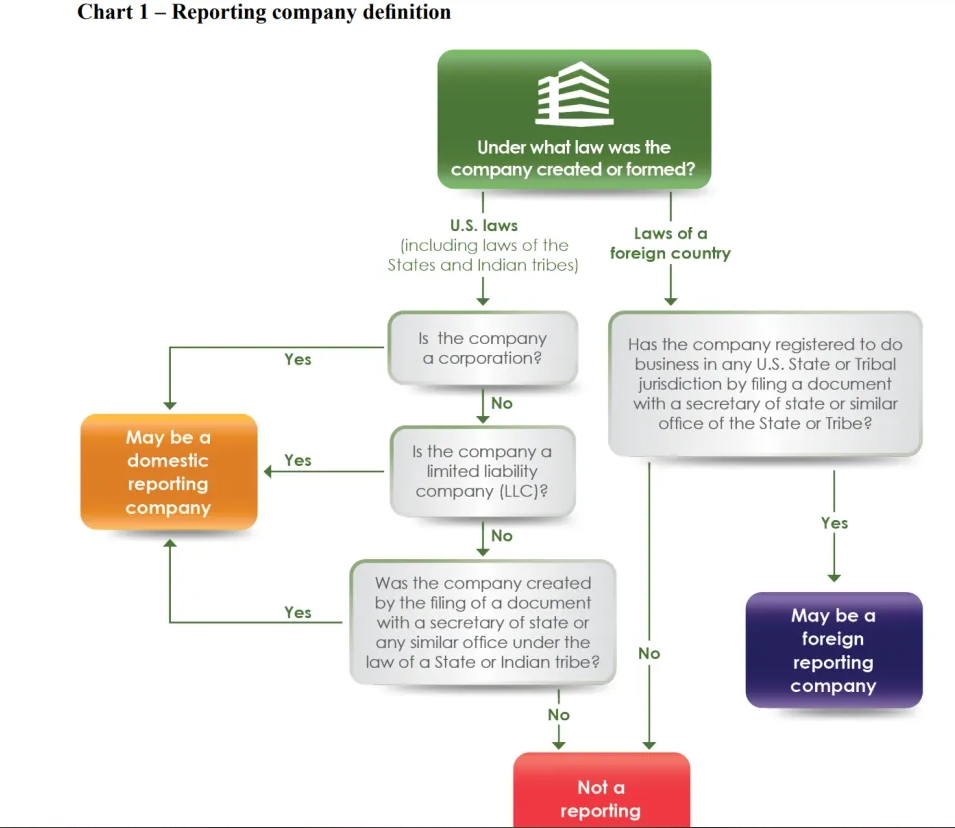

在美国领土上成立或注册的公司被视为申报公司

01

除 50 个州和哥伦比亚特区的公司外,通过向美国领土的州务卿或类似办公室提交文件而成立或注册经营的公司,如果不符合申报要求的任何豁免条件,也必须向美国财政部 FinCEN 申报受益所有权信息。美国领土包括波多黎各自由邦、北马里亚纳群岛自由邦、美属萨摩亚、关岛和美属维尔京群岛。

需要申报的公司包括:

公司

有限责任公司

有限责任合伙企业

国内申报公司(在美国境内成立的任何公司)

海外申报公司(在美国境外成立的,但通过向州务卿或类似办公室提交文件而成立或注册经营的公司)

免于提交BOI申报的公司包括:

证券报告发行人

政府机构

银行

信用合作社

存款机构控股公司

货币服务业务

证券经纪人或交易商

证券交易所或结算机构

其他根据《交易法》注册的实体

投资公司或投资顾问

风险投资基金顾问

保险公司

国家许可保险生产商

《商品交易法》注册实体

会计师事务所

公用事业

金融市场效用

集合投资工具

免税实体

协助免税实体的实体

大型运营公司*

某些豁免实体的子公司

非活动实体

(*图表由FinCEN提供:https://www.fincen.gov/sites/default/files/shared/BOI_Small_Compliance_Guide_FINAL_Sept_508C.pdf)

* 如何定义大型运营公司

根据《公司透明度法案》(Corporate Transparency Act,简称CTA),符合以下条件的实体可被视为“大型运营公司”,从而豁免于实益所有权信息(Beneficial Ownership Information,简称BOI)的申报义务:

1. 员工数量:在美国境内雇佣超过20名全职员工。全职员工通常定义为每周工作至少30小时或每月工作至少130小时的人员。

2. 实体办公场所:在美国拥有或租赁独立的实体办公地点,并在此开展常规业务。该办公地点必须独立于任何其他无关联实体的营业场所。

3. 收入要求:在上一年度的美国联邦所得税申报中,报告的总收入或销售额超过500万美元。

满足以上所有条件的公司可被认定为“大型运营公司”,从而豁免于CTA下的BOI申报要求。然而,如果公司不再满足上述任何一项条件,则应在失去豁免资格后的30天内提交初始BOI报告。

需要注意的是,这些标准应针对每个独立实体进行评估;关联公司的员工数量和收入不应合并计算以满足豁免条件。

未满足“大型运营公司”豁免条件或其他特定豁免条件的实体,需按照FinCEN的规定,履行BOI申报义务。

向美国财政部 FinCEN 提交初始受益所有权信息申报的时间

02

1、如果您的公司在 2024 年 1 月 1 日之前已存在,则必须在 2025 年 1 月 1 日之前提交其初始受益所有权信息申报。

2、如果您的公司在 2024 年 1 月 1 日或之后、2025 年 1 月 1 日之前成立或注册,在收到公司成立或注册生效的实际或公开通知后,则需在 90 个日历日内提交其初始受益所有权信息申报。具体而言,该 90 日历日期限从该公司收到其成立或注册生效的实际通知之时开始计算,或在国务卿或类似政府机构首次提供其成立或注册的公开通知之后开始计算,以较早时间为准。

3、如果您的公司在 2025 年 1 月 1 日或之后成立或注册,在收到公司成立或注册生效的实际或公开通知后,则需在 30 个日历日内提交其初始受益所有权信息申报。以下列出了初始申报的提交限期。

申报公司的受益所有人的范围包括

03

受益所有人是指直接或间接:

(1)对申报公司行使实质性控制,或

(2)拥有或控制申报公司至少 25% 的所有权利益的个人。

由于受益所有人必须是个人(即自然人),因此信托、公司或其他法律实体不被视为受益所有人。但是,在特定情况下,可以申报实体的信息来代替受益所有人的信息。

什么是实质性控制?

个人可通过四种不同方式对申报公司行使实质性控制。如果个人属于以下任意一个类别,则其正在行使实质性控制:

1. 个人是高级职员(公司总裁、首席财务官、总法律顾问、首席执行官、首席运营官或任何其他履行类似职能的职员)。

2. 个人有权任命或罢免申报公司的某些高级职员或多数董事(或类似机构)。

3. 个人是申报公司的重要决策者。重要决策包括有关申报公司业务、财务和架构的决策。指导、决定或对这些重要决策有重大影响的个人对申报公司行使实质性控制。

4. 个人对申报公司有任何其他形式的实质性控制。

申报公司须申报关于公司自身的哪些信息?

04

申报公司将必须申报:

1. 其法定名称;

2. 任何商业名称、“经营名称”(d/b/a)或“贸易名称”(t/a);

3. 其主要营业地点的当前街道地址,如果该地址属于美国(例如,美国申报公司的总部),或者,对于主要营业地点在美国以外的申报公司,该公司在美国开展业务的当前地址(例如,外国申报公司的美国总部);

4. 其成立或注册的司法管辖区;以及

5. 其纳税人识别号(如果国外申报公司未获得纳税人识别号,则应提供外国司法管辖区颁发的纳税人识别号和该司法管辖区的名称)。

申报公司必须申报关于受益所有人的哪些信息?

05

对于每一个作为受益所有人的个人,申报公司必须提供

1. 个人姓名;

2. 出生日期;

3. 住宅地址;以及

4. 可接受的身份证明文件(例如护照或美国驾照)中的识别号码,以及身份证明文件签发州或辖区的名称。

违反受益所有权信息-BOI 申报要求的个人将面临哪些处罚?

06

根据《企业透明法》的规定,故意违反 BOI 申报要求的个人可能会受到民事处罚,违反行为一天最高可罚 500 美元。但是,该民事罚款金额每年会根据通货膨胀进行调整。截至本常见问题解答发布之时,该金额为 591 美元。

故意违反 BOI 申报要求的人员还可能受到最高两年监禁和最高 10,000 美元罚款的刑事处罚。可能的违规行为包括故意不提交受益所有权信息申报、故意提交虚假受益所有权信息或故意不更正或更新之前申报的受益所有权信息。

Q&A

07

是否有每年报告受益所有权信息的要求?

没有。没有每年报告的要求。需要提交报告的公司必须提交初始 BOI 报告,并根据需要更新或更正 BOI 报告。

如果过去申报的信息发生变化,申报公司应该做什么?

如果您的公司提交的受益所有人信息申报中有关您的公司或其受益所有人的所需信息发生任何变化,您的公司必须在变化发生之日起 30 天内提交更新申报。

对于申报公司之前申报的公司申请人信息,如有任何变更,无需提交更新申报。

建议美国纳税人根据上面的受益所有权信息的基本要求,尽快确定自身是否有申报义务,及时联系美国会计师按时完成合规申报,避免行政处罚。